アメリカの公益事業株はどれが人気なの?

不況に強いって本当?これから株価は上がる?

そんな疑問にお答えします

こんにちは、ポロです。実際に投資を10年間している経験から、おすすめの公益事業株をご紹介します

1.公益事業セクターの特徴

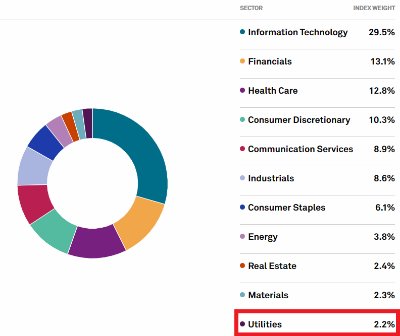

アメリカの主要株価指数であるS&P500は11のセクターで構成されています

そのうちの1つである公共事業セクター(Utilities)は、電力・ガス・水道など生活インフラ系の企業が含まれています。S&P500に採用されている500社のうち、公共事業セクターから採用されている企業数は30社(構成比率:6%)

公共事業セクターがS&P500に占める割合を時価総額で見てみると、その割合はわずか2.2%です

とても小さい市場規模であるが、公共事業セクターは個人投資家にとってメリットが多いセクターであることを解説します

2.おすすめの公益株3選

| ①NEE | ②SO | ③SRE | |

| 時価総額 | 114,000M$ (約17兆円) | 72,000M$ (約11兆円) | 44,000M$ (約6.5兆円) |

| 株価 | 55$ | 68$ | 68$ |

| PER | 15.5 | 18.5 | 15.0 |

| 配当利回り | 3.70% | 4.15% | 3.50% |

| 連続増配 | 29年 | 22年 | 19年 |

①ネクステラ・エナジー(NEE)

NEEは電力・ガスを扱う分野で北米最大規模の企業。特に再生可能エネルギーに強みをもっており、再生可能エネルギー分野では世界最大の企業とも言われています

| 時価総額 | 114,000M$(約17兆円) |

| 株価 | 55$ |

| PER | 15.5 |

| 配当利回り | 3.70% |

| 連続増配 | 29年 |

NEEの時価総額は約17兆円で、日本企業と比較するとNTTやソニーグループ、キーエンスなどと肩を並べます。また、連続増配を29年連続で続けていながらも、配当利回りが約3.70%と比較的に高いことが特徴(S&P500の平均利回り:約2.00%)

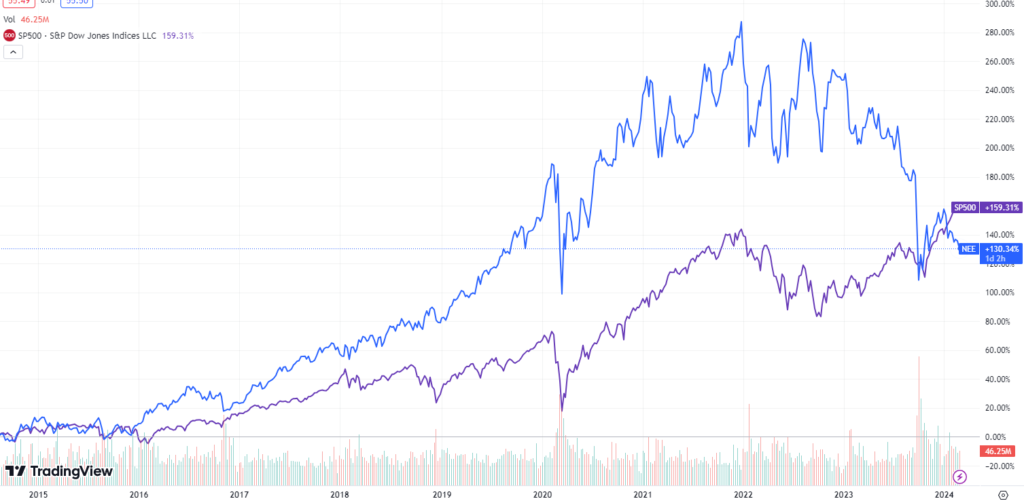

株価の推移

NEEはコロナショック後の2022年に最高値をつけました。しかし、2024年3月現在は株価が下落傾向になっています(200日移動平均線と50日移動平均線がデッドクロスした後に急落した)

一方で、2024年に入ってから米国経済は好調であり、S&P500は何度も市場最高値を更新しています。それにも関わらず、NEEの株価はS&P500と逆行するように下落傾向なんです

それはなぜか?

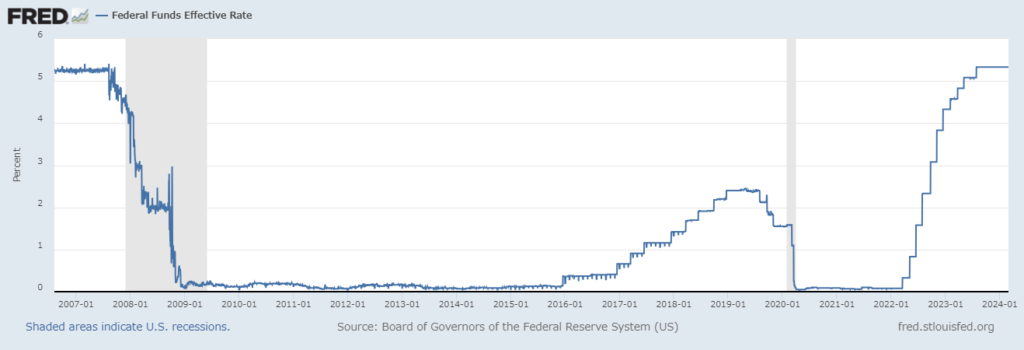

こちらはFRB(アメリカの中央銀行)政策金利の推移。アメリカは2020年のコロナショック後から2022年まで、政策金利をゼロとしていました。いわゆる「ゼロ金利政策」です

その後、アメリカはインフレ率の上昇を抑制(金融引締め)するために、2024年現在ではFRBの政策金利が5.25%~5.50%となっています

公共事業セクターの特徴

公共事業セクターは、発電施設やガスの採掘施設などを建設する際に多額のイニシャルコストが必要になるため、費用の多くを借金で賄っています。つまりレバレッジを効かせています

そのため、現在のFRBの政策金利5.25%~5.50%という水準は、公共事業セクターにとって経営を圧迫する要因。そのため、S&P500の市場最高値更新に反して、NEEの株価は下落傾向なんです

一方で、2024年からはアメリカの利下げが行なわれると予測されています。2025年、2026年に更なる利下げが行われると公共事業セクターに追い風が吹くかもしれません

NEEの株価は上がるのか?

現在の株価(約55$)という水準であれば、私は「買い」だと考えます。利回りなどの点から割安感があり、さらに再生可能エネルギーは長期に渡るトレンドなので、長期保有に向いているでしょう

現在、アメリカの電力供給の20%は再生可能エネルギーで賄われており、2050年のカーボンニュートラル実現に向けて今後さらに再生可能エネルギーが普及していく中で、NEEのビジネスチャンスは大きいと考えられます

②サザン・カンパニー(SO)

SOはアメリカ南東部で電力・ガスを供給する企業。SOは22年連続増配に加えて、74年間も減配をしていないことで有名です

| 時価総額 | 72,000M$(約11兆円) |

| 株価 | 68$ |

| PER | 18.5 |

| 配当利回り | 4.15% |

| 連続増配 | 22年 |

直近での増配率は落ち着いているものの配当性向がかなり高く、時には配当性向100%を超えることがあるほど。株主を驚かせるほどの成長は見られないが、株主還元にしかっりと力を入れていることが連続増配と配当性向が高いことからわかります(配当性向が高くなりすぎた際は注意が必要)

直近の週足チャートを見ると、株価は高値からは下落しているものの、200日移動平均線(紫色)をサポートラインとしながら、わずかに上昇トレンドを描いています。今後は50日移動平均線(青色)を上抜けることができるかがカギとなりそうです

SOの売上は通年であまり伸びが無いものの、利益ベースでは右肩上がりに伸びており、2024年・2025年も利益が伸び続ける予測となっています。また、SOの売上に占める電力関連事業の割合は約80%にのぼり、今後EV市場がさらに普及していく中で、SOのビジネスチャンスは大きいかもしれません

③センプラ・エナジー(SRE)

SREはカリフォルニアなどアメリカ西海岸で電気・ガスを供給する企業。SREはアメリカ国内で比較的に日本と近い地域で事業を行っていることもあって、日本向けに液化天然ガスLNGを輸出しており、三井物産や三菱商事、日本郵船とも協力関係にあります

| 時価総額 | 44,000M$(約6.5兆円) |

| 株価 | 68$ |

| PER | 15.0 |

| 配当利回り | 3.50% |

| 連続増配 | 19年 |

下のチャートは、S&P500と本日紹介した3銘柄を比較したものです

-1000px.png)

黄色の線で表しているSREは、過去10年間の株価を比べると先に紹介したNEE(青)やSO(緑)よりは株価が軟調であるものの、高い配当利回りと19年連続増配を行った実績があることから、優良銘柄であることは間違いありません

3.公益セクターETF:VPU

世界最大級の資産運用会社であるバンガードは、アメリカの株式市場に上場している65社の公益事業銘柄に分散投資をすることができる投資信託「VPU」を運用しています

| 基準価格 | 135$(約2万円) |

| 配当利回り | 3.60% |

| 年間経費率 | 0.10% |

一般的に配当利回りが3%以上の銘柄は高配当と言われています。VPUはディフェンシブである公共事業セクターに分散投資をして、3.50%の配当利回りを得られるため魅力的に見えます

投資信託は経費がかかるから好きではない、または市場平均をアウトパフォームするような利益を狙いたい、そのような方は先にご紹介した個別株がおすすめでしょう

4.公益株投資のメリット2選

① 業績が相対的に安定している

最近では、NVIDIAを始めとしたAI関連銘柄の勢いがある成長に目を奪われてしまいそうになります

一方で、公益事業セクターは我々が生活するために欠かすことができないサービスである電気・ガス・水道などのインフラが含まれており、景気の良し悪しに関わらず安定的なリターンを期待することができます。そのため、公益事業セクターの株はディフェンシブ銘柄とも呼ばれるんです

また、株価の変動幅が小さいため株式投資の中では比較的にリスクを抑えて、心穏やかに投資することができるでしょう

②高い配当利回り

ハイテク銘柄は配当金が少なく、値上り益が大きいことが特徴です。一方で公益事業セクターは、株価の上昇はあまり期待できないものの配当利回り4%前後の銘柄が多く存在します

これは2024年2月現在のS&P500の平均配当利回り1.99%と比較すると、如何に高配当であるかがわかるでしょう。そのため、高い配当金収益を得て、さらに株を買い増すことで雪だるま式に配当金を増やせることがメリットです

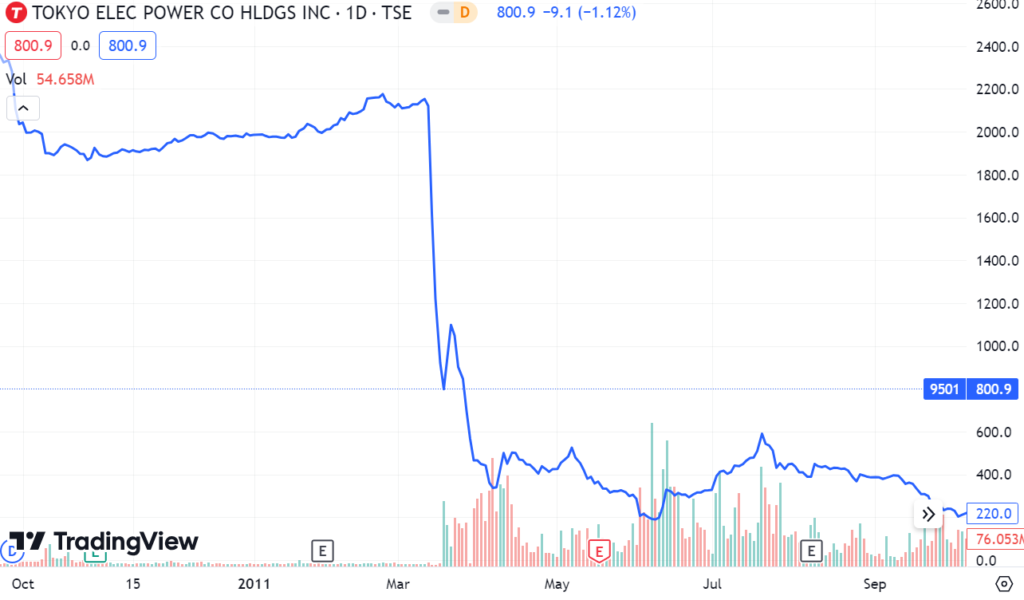

デメリット:事故・災害のリスク

かつて日本で安定銘柄として人気であった東京電力。こちらは2011年前後の株価チャートです

原子力発電所の事故の影響により、株価は震災前の2153円からリバウンドを繰り返しながら90%以上下落。一時は120円の株価をつけました

現在の株価は800円前後で推移していて、未だに震災前の株価に戻っていません

公共事業セクターはこうした予期せぬ事故た自然災害に対して、常にリスクを背負っているんです。投資の基本は「分散投資をする」ということです

5.まとめ

今回紹介した3銘柄について、現時点の株価やPERなどをまとめました。銘柄選定の参考にしていただけますと幸いです

| NEE | SO | SRE | |

| 時価総額 | 114,000M$ (約17兆円) | 72,000M$ (約11兆円) | 44,000M$ (約6.5兆円) |

| 株価 | 55$ | 68$ | 68$ |

| PER | 15.5 | 18.5 | 15.0 |

| 配当利回り | 3.70% | 4.15% | 3.50% |

| 連続増配 | 29年 | 22年 | 19年 |

今後ともどうぞよろしくお願いいたします。

コメント